春节假期结束,下周A股终于迎来农历新年的第一个交易日,想必投资者们已经摩拳擦掌,准备迎接新年新气象了。

节前A股用连续三天的上涨带动市场人气的回升,而节后先开市的港股以三天连阳喜迎“开门红”,上周三个交易日里,恒生指数涨幅接近4%;恒生科技指数更是大涨7%,颇具一副龙腾虎跃的气息。

明天,期待A股和港股市场联动的同时,新的主线行情,会在哪里启动?

01

春节A股休市期间,外围市场普遍表现良好,全球多市股指上涨,最突出的要数日经和恒生指数。

日经225指数近4个交易日累计涨4.31%,盘中最高曾一度攀升至38865.06点,距离其历史最高点38957.44点仅“一步之遥”。

长假期间,中国资产全线大涨。纳斯达克金龙指数延续了节前的上涨行情,上周累计涨幅达到了4.31%。16日富时中国A50期货大涨1.35%,创下两个多月以来的新高。

从往年经验看,春节假期期间外围市场表现往往影响A股节后开盘。同去年的1月春节前后相比,节前积攒的市场人气同样有望延续,又由于港股的估值比A股要低,AH股差价明显,使得港股更早地比A股进行定价。

与去年年初行情不同之处在于,此次节前鼓舞市场做多信心的,来自监管层的密集发声:证监会领导层更替,对“两融”业务提出进一步加强监管措施,在春节期间处理了几件违法违规案件,这些举措都将为提升A股可投资性做出贡献。

其次,春节最受市场关注的消费数据不乏“亮眼表现”,影视和旅游消费均突破了往年峰值。

据灯塔专业版数据统计,截至2月17日,2024年春节档(2月10日-2月17日)总票房(含预售)80.33亿元,总人次1.64亿人,总场次394.14万场,超越2021年春节档,刷新了中国影史春节档总票房、总观影人次、总场次三项纪录。

旅游方面,经文化和旅游部数据中心测算,春节假期8天全国国内旅游出游4.74亿人次,同比增长34.3%,按可比口径较2019年同期增长19.0%;国内游客出游总花费6326.87亿元,同比增长47.3%,按可比口径较2019年同期增长7.7%;入出境旅游约683万人次,其中出境游约360万人次,入境游约323万人次。

境外旅游也驶入了复苏的快车道中。

根据去哪儿数据显示,今年假期选择初二坐飞机出游的人甚至比腊月二十九回家的人还要多;随着“免签朋友圈”持续扩容,出境越来越便捷,春节假期中国游客足迹遍布全球115个国家,国际酒店预订量同比去年增4.7倍,国际机票预订增量高达14倍。支付宝数据显示,春节期间境外游客在中国消费金额同比增长500%。

这几份饱满的成绩单说明了春节消费在积极地复苏,不仅对经济的拉动效应可以在一季度里得到体现,市场对于需求侧的预期还可以更加乐观一些,在这几日的港股市场中已经得到定价,下周可能会在大A中得到复刻。

年前A股的消费板块仍以较低的估值持续磨底,像过去两年深度调整的新能源汽车、医药、白酒等,过完年回来仍然有些超跌反弹的机会。但如果接下来对宏观走向的判断没有发生变化,数据虽然靓丽但不足以扭转预期,个别消费板块极有可能以一副高开回落的姿态度过开市第一天。

当然新年新气象,交易机会不可能只关注消费,下周最具爆发力的板块或许已经呼之欲出了。

去年轰动全球的Open AI拉开了人工智能革命序幕,如今在AIGC上更进了一步,上周OpenAI发布了首个视频生成类模型Sora。

使用该模型,可以根据用户输入的自然语言生成60秒的视频,把从原来只能做5-15秒的时长,首次切入到了短视频创作的时长范围。不仅支持图片生成视频,甚至还可以拼接完全不同的视频,使之合二为一。

如果说像顶级视效团队需要用人工才能做到80,90分的视频效果,现在Sora直接就能干到60,70分,那么再往上的30-40分,存在巨大的创作空间和创新机会,等待有想象力的人去挖掘并将之商业化。

虽然上周美国公布的CPI,PPI数据未能如市场预期持续降温,这导致市场对美联储今年降息时间和频率将趋于保守,但并不妨碍“美股七姐妹”持续冲击新高。占据纳指和标普500指数高额权重的美股七大科技巨头的当前市盈率约为45倍,已经十分昂贵。

但对A股AI板块的映射,有望会带来新一轮的反弹,尤其在AI应用这块,视频化等AIGC是目前最大的短期热点,券商卯足了劲推票。从Open AI发布Sora,短短三天里有19份相关研报相继覆盖。

除了老生常谈的AI算力产业链,Sora后续的商业化有望对短视频、电影、游戏、动画等下游领域产生巨大革新,和春节影视票房记录一起,双重利好等待反映,受益效率提升和成本降低的内容创作公司或成为首要目标。

02

至于中长期的行情,归根结底,是基于基本面和宏观政策的边际改善支撑的。节前1月的物价和金融数据相继出炉,为2024开了个好头。

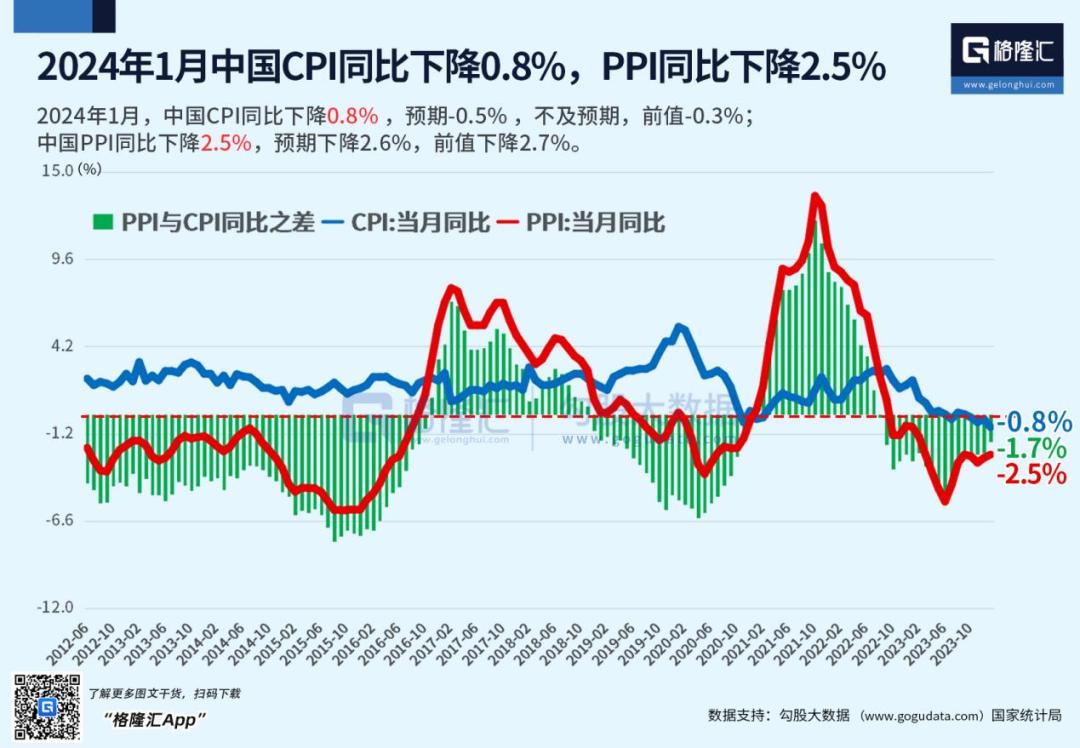

先看1月的CPI和PPI。

同比上,1月CPI下降0.8%,预期-0.5%,前值-0.3%;环比增长0.3%,预期0.4%,前值0.1%,尽管这是连续两月环比上升,跌幅出现了扩大趋势。

结合统计局的解读,跌幅扩大主要是因为与去年春节(1月)发生错位导致,节日效应,加上疫情放开后大量释放的消费需求,让基数显著增加。不过由于春节(今年2月)临近,跟去年12月对比,1月物价在部分食品、出行需求上有所回暖。

物价经过一年的调整,尽管当前供大于求的特点依然比较明显。

从CPI结构来看,食品价格特别是猪肉价格波动对CPI同比影响较大。食品中,猪肉、鲜菜和鲜果价格分别下降17.3%、12.7%和9.1%,合计影响CPI下降约0.78个百分点,占CPI跌幅9成多,毫无疑问就是带动CPI同比下降的主要因素。

CPI环比的增长里,蔬菜、水产品等食品价格波动对CPI 拉动较大。寒潮天气加之春节临近消费需求增加,虾蟹类、鲜菜、薯类及鲜菌价格分别上涨9.3%、3.8%、1.5%和1.3%,合计影响CPI上涨约0.12个百分点。

非食品类价格也由跌转涨,因为出行需求增加,飞机票和旅游价格分别上涨12.1%和4.2%;受节前务工人员返乡及服务需求增加影响,家政服务、美发和母婴护理服务价格分别上涨4.8%、4.6%和1.5%。

PPI方面,1月同比跌2.5%,预期-2.6%,前值-2.7%,环比跌0.2%,前值-0.3%。虽然1月份国内部分行业进入了传统淡季,PPI同比和环比降幅比上月分别收窄了0.2和0.1个百分点。

从1月CPI环比连续改善,PPI降幅收窄的表现来看,随着稳增长政策在今年继续落实,消费者信心逐渐恢复,中长期内,供需关系朝着平衡的方向改善,CPI温和回升,PPI由负转正的路径还是比较明确的,物价温和复苏对于股市而言应该是一针强心剂。

再来看信贷社融方面。

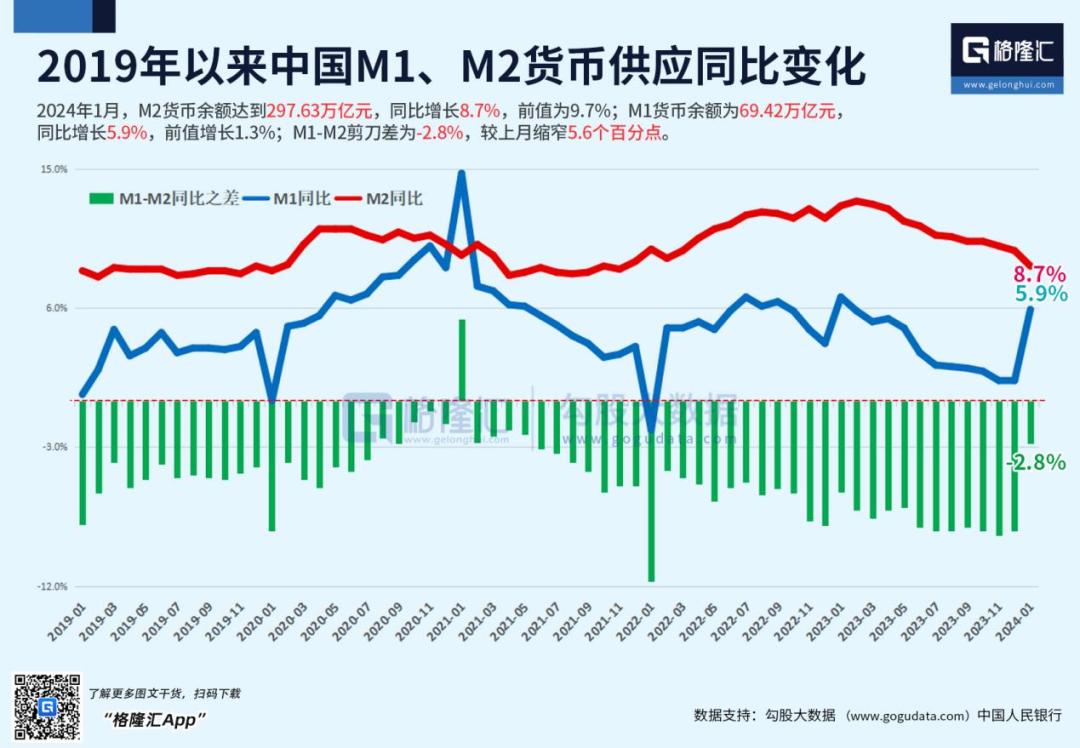

先看供应端,M2同比增速下降,M2-M1剪刀差缩小。

1月M1、M2分别同比增长5.9%、8.7%,较上月同比增速变化+4.6和-1个百分点。M2-M1为2.8%,增速差较前值(8.4%)大幅缩小。

M2下行主要受去年1月12.6%的基数影响,居民存款在去年节前(1月)的薪酬福利分发下得以增加,以及去年年初面临着理财的大量赎回,所以今年1月份的住户存款在同比上大幅减少了3.67万亿元。

相反,企业活期存款占大多数的M1也由于春节错位大幅降低了消耗程度,企业存款同比多增1.86万亿元,导致了剪刀差大幅收敛。

但今年的M1增量高达1.37万亿,是以往1月的增量之最,除了居民存款向企业账户的转移,背后或许有财政存款向企业账户转移的推动力,这股推动力可能来自去年末万亿国债资金的拨付。

在2月7日,发改委公告称,近日,1万亿元增发国债项目全部下达完毕,同时也提出下一步将加快资金拨付使用,加快形成实物工作量。

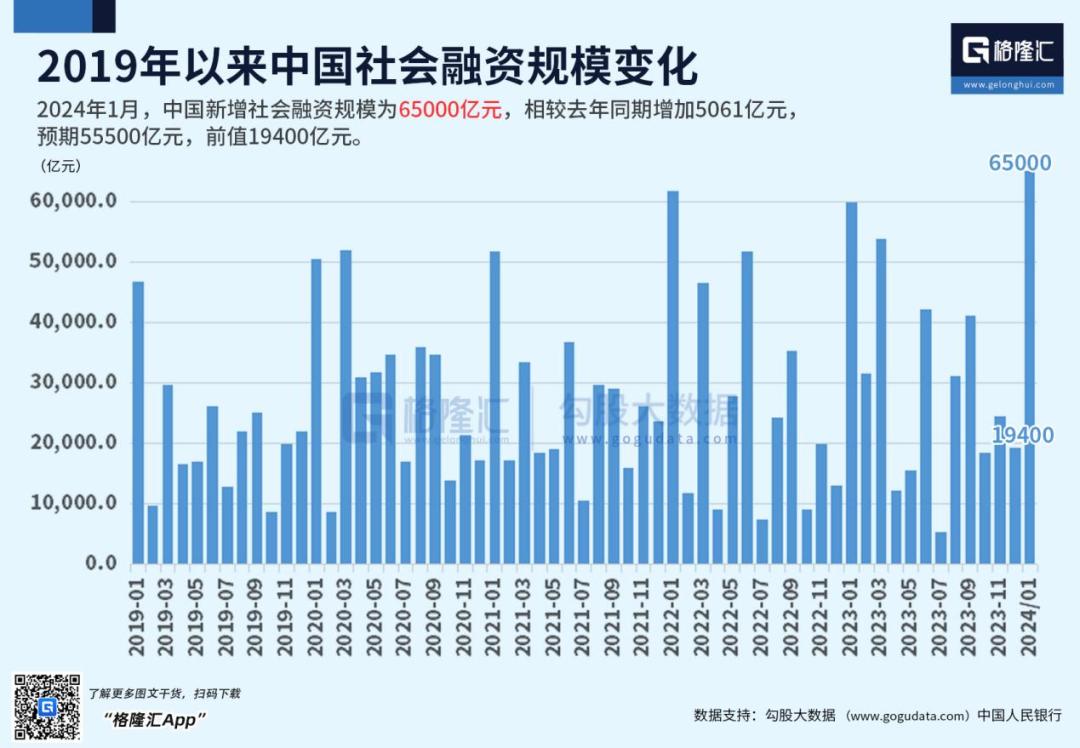

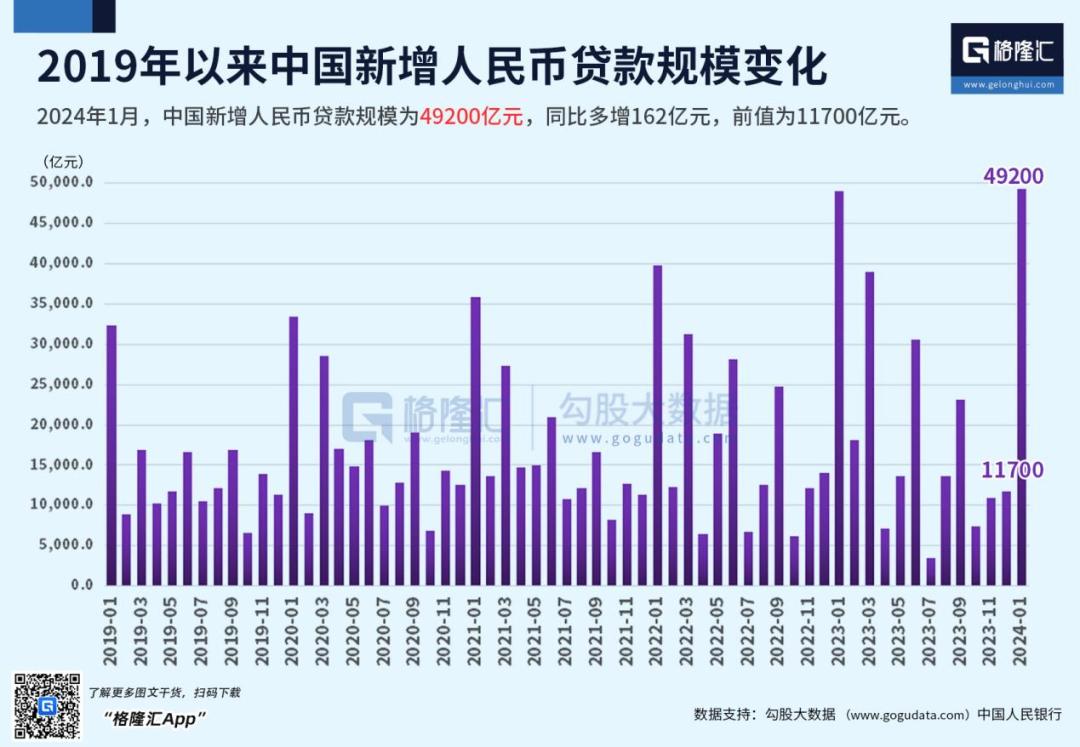

需求端,1月社融新增6.5万亿,预期5.55万亿,是2014年以来单月新增社融最高的一个月;存量社融同比增9.5%,与去年12月持平。结构上,贡献增量的主要来自企业债券、未贴现银行承兑汇票、外币贷款和信托贷款。

结构上,1月是信贷大月,且融资成本逐渐下行,符合银行早投放早受益的动机。在人民币贷款去年4.9万亿的高基数下,今年1月仍然同比多增162亿元。

和去年同期比较,1月份居民信贷需求明显回升,短贷、中长贷分别同比多增约3187亿、4041亿元,尽管地产销售数据并未支持居民中长期贷款的回暖。

企业端呢,1月企业中长期贷款、企业短贷、票据净融资增量较2023年同期减少1900,500和5606亿。在去年的高基数和化债等背景下企业中长期贷款减少量还能够有所收窄,体现出去年支持基建方向的宽松政策发挥作用。

03

去年年末,股市和经济政策已经在逐渐改善,但A股没能与其他市场保持联动,最主要的原因就是:1)资金面压力较大,缺乏信心的投资者采取杠铃策略,大部分优质白马股收到冷落,带不动大盘指数;2)部分量化和雪球产品埋伏危机,为了控制风险而选择减仓甚至强行平仓,导致年末的一段踩踏行情出现。

而港股和中概股已经连续反弹3日,这意味着外资对于中国资产的关注并未降低,经过较长时间的下跌,以当前估值所具备的安全边际,只要流动性有所改善,反弹是如此轻松。节前随着证监会和中央汇金节前的一系列举措发力,目前A股“交易性风险”已经得到了控制,短期流动性和风险偏好逐渐改善,都是A股继续超跌反弹的基础。

虽然否极泰来的时刻可能不会很快到来,在对宽松政策的预期下,A股后续主线的线索,依然要基于宏观经济的边际变化,一个要靠外界宽松流动性的恢复,另一个依赖国内更加有效,更大力度的政策刺激,才能顺利地扭转预期。

格隆汇声明: 文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为任何实际操作建议,交易风险自担。

首页

首页

AI对话

AI对话

资讯

资讯  我的

我的